作为全球化工供应链的长期参与者与合作伙伴,广州化工始终致力于洞察产业本质,为客户创造前瞻性价值。岁末回首,2025年的中国钛工业正位于一个关键的战略转折点:短期的成本红利与长期的资源安全挑战并存。深刻理解这一矛盾,是我们在未来市场中把握先机的核心。

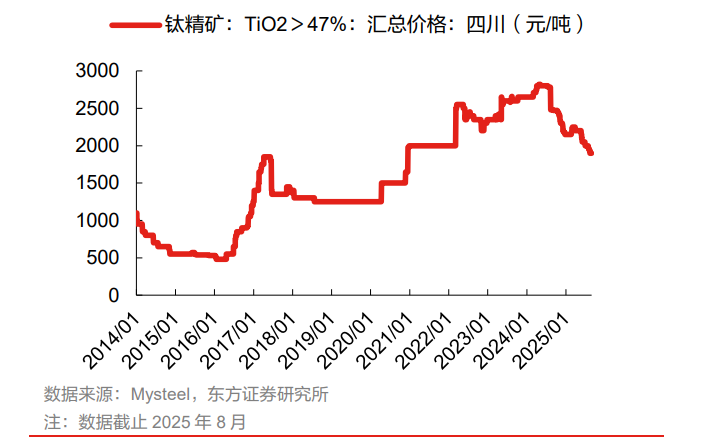

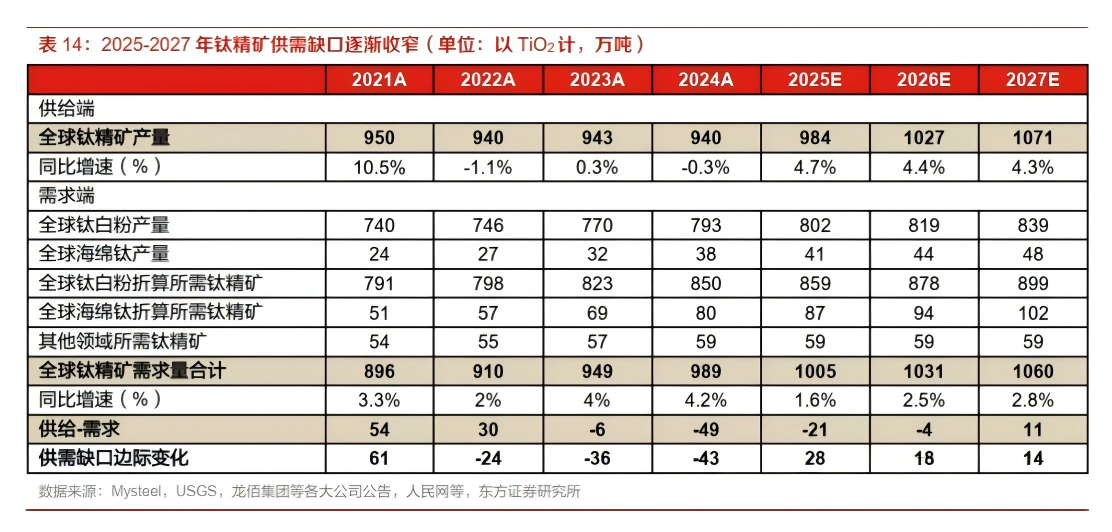

行业数据显示:全球钛精矿储量下行,2024年全球储量同比下降约25%,叠加近年澳大利亚老矿山关停及新矿山勘探进展缓慢的影响,预测中期钛精矿或持续放量。2025-2027年,钛精矿的供需缺口分别为-21、-4和11万吨。全球钛精矿市场将从供需紧平衡转向供给宽松,这一结构性转变,为下游产业带来了难得的成本优化窗口期。

(全球钛精矿储量正在下行)

成本传导逻辑:上游原料价格的理性回归,正沿着“钛精矿→海绵钛→钛材”的路径层层传导。根据产业通行的物料消耗测算,生产1吨海绵钛约需4.8-5.0吨钛精矿,其成本构成了中下游产品的价格基础。当前,把握原料下行的趋势,对于优化未来1-2年的产品成本结构具有重要意义。

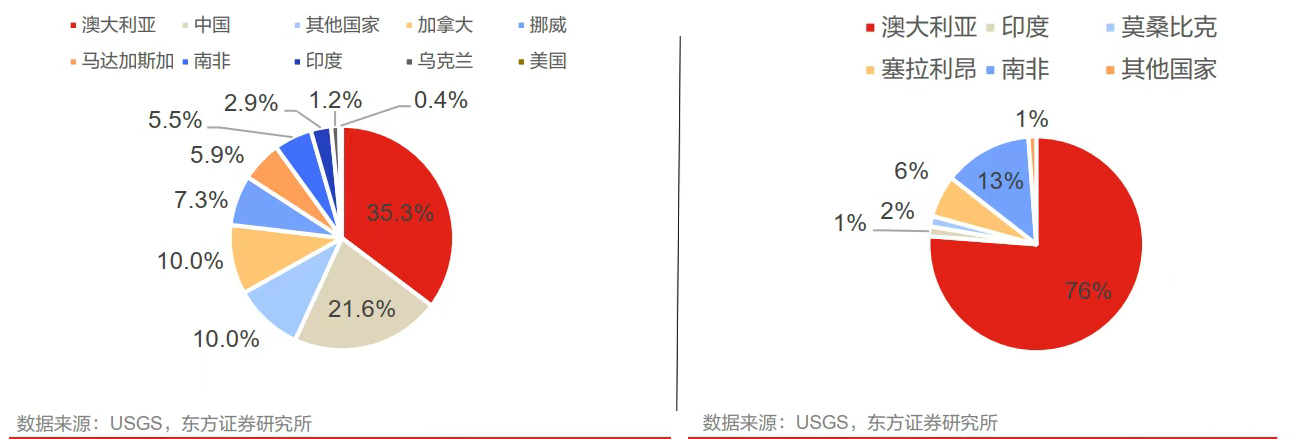

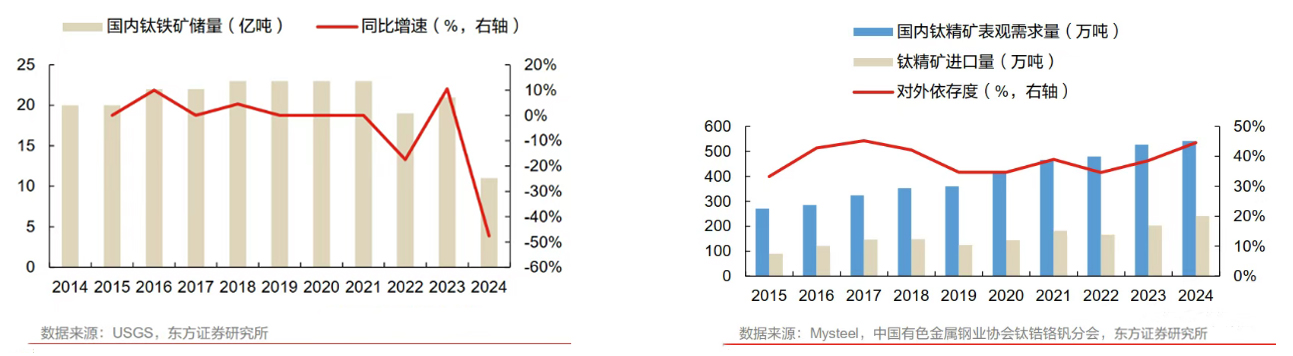

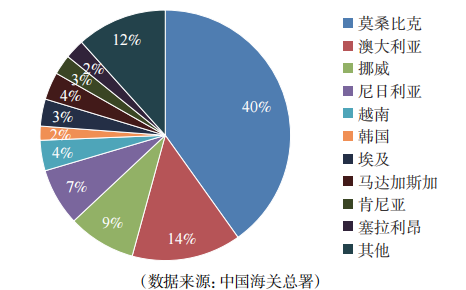

在关注成本利好的同时,一个至关重要的挑战不容忽视:根据行业数据显示,我国钛资源供应链地缘风险突出。全球钛铁矿储量高度集中于澳大利亚约35%),而金红石储量澳大利亚更是独占76%。另一方面2024年国内钛铁矿储量为11亿吨,同比下降近48%。由于国内储量下降,且钛铁矿品位较低,国内钛精矿表观需求量逐年上升,因而我国钛精矿的对外依存度较高。数据表明,我国钛矿对外依存度已到超过40%,且进口源高度集中,仅莫桑比克一国的占比就占40%。这构成了显著的供应链地缘风险敞口。

(澳大利亚钛铁矿占35.3%) (澳大利亚金红石占76%)

(国内钛铁矿储量显示出下行趋势) (国内钛精矿对外依存度逐年提升)

(2024年我国钛矿主要进口来源国)

这一风险已驱动国内产业资本加速出海投资钛矿资源。而广州化工进出口有限公司的核心价值在于构建更具韧性的供应链。我们致力于打造多元化、抗风险的全球钛矿采购体系,通过拓展澳大利亚、西非、东南亚等多渠道资源,帮助友商分散风险,确保核心原料的稳定与安全。

在航空航天与3C领域(特别是即将于2026年发布的苹果折叠屏手机)的强劲驱动下,高端钛材需求持续爆发。此时,叠加上游原料成本下行,具备技术壁垒的钛材加工企业有望迎来“需求增长”与“利润率扩张”的戴维斯双击。

我们正积极与这些优质供应链伙伴协同,一方面将国内顶尖的钛材产品推向世界,另一方面也为国内产业升级引进海外高性能特种钛材,成为连接高端供给与需求的战略桥梁。

市场留给我们的战略窗口期正在开启。综合权威分析预测显示,2028年后全球钛铁矿将重返供需紧平衡,步入新一轮上行周期。现在正是为未来3-5年布局的关键时刻。

您是否已为未来的成本上涨与供应波动做好准备?

我们致力于成为您的战略伙伴,为您抢占市场先机,提供创造战略价值的市场方案:

中长期原料战略储备咨询:帮助您规划采购节奏,平抑未来周期波动带来的成本冲击。

供应链多元化方案落地:共同开发非传统、非独家的进口来源,系统性管理地缘风险。

高端市场准入协同:利用我们对前沿趋势的洞察,协助您的新产品对接全球高增长市场。

钛工业的未来格局日益明朗:短期受益于成本红利,中长期则需积极布局资源战略。在这一复杂变局中,专业供应链合作伙伴的角色愈发关键。

作为值得信赖的供应链战略伙伴,广州化工不仅助您在纷繁市场中辨明方向,将周期波动转化为持续的结构性优势,更依托深度行业研究与全球资源网络,提供具备高度确定性的解决方案。

让我们携手共同构筑面向未来的长期竞争力!